欢迎访问河南希旺钢铁有限公司官网!

0372-3928886

河南省安阳市安钢大道457号

4月,各项经济数据全面回落,钢材基本面供需双弱、库存去化不畅,原料端大幅下跌,美联储加息缩表,种种原因导致钢市持续低迷。如何看待当前市场的主要矛盾点?转机在何方?本次专访邀请到上海钢联资讯总监徐向春,来看看他的观点:

核心观点:

1、4月受到疫情冲击及房地产惯性回落影响,钢需同比走弱。本轮下跌期货跌幅大于现货,情绪面主导因素明显。

2、今年钢材库存去化不畅,但从绝对水平并不算太高,且已有部分钢厂主动减产,预计其他钢厂也将会采取类似措施。

3、尽管雨季即将来临,“淡季不淡”的可能性更大。

4、对于近期原料的下跌,认为是前期资金炒作热情“熄火”。随着钢市需求重新归位,继续下跌的空间已经逐步缩小。

5、坚持“动态清零”政策不动摇。疫情得到控制后,稳增长政策加快加码落地见效,叠加经济内生需求的复苏动力,初步预计,今年下半年钢材需求比上半年增长约10%,比去年下半年增长15%。

问:如何看待疫情对于钢材需求的影响?近期钢材期货、现货均大幅下跌,市场表现惨淡,除了疫情之外是否还有别的因素导致?

徐向春:4月作为钢市传统需求旺季,今年全国疫情多点散发,在物流不畅、部分工厂工地停工影响下,经济活动受到很大影响。据媒体报道,4月份汽车产量210.5万辆,同比降46.1%,产量创十年同期新低。4月份百强房企销售额同比下降58.6%。

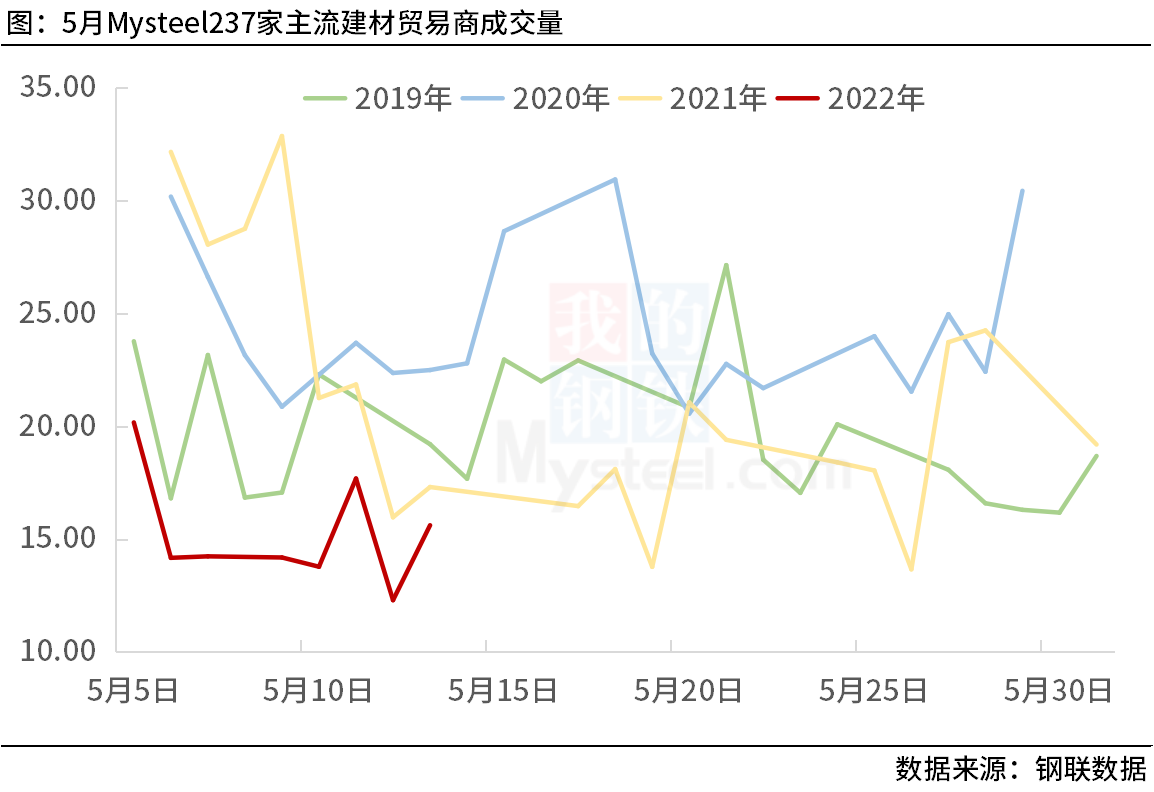

再看钢铁行业,据上海钢联调研,5月5日-13日,237家主流建材贸易商日均成交量为15.27万吨,较去年同期下降近4成;上周钢材五大品种表需较去年同期下降近17%;506家混凝土企业产能利用率同比降超10个百分点。

需求大幅下降主要受疫情拖累。初步估算,如果分解需钢材求收缩影响因素的话,疫情冲击因素占主导,贡献率约8成,房地产惯性下滑等因素贡献率约2成。

近期钢材价格大跌主要受到需求下滑、美联储加息大宗商品价格上涨受抑制的影响。不过,值得注意的是,本轮下跌主要由期货带动,现货表现相对坚挺。4月下旬以来螺纹钢期货下跌幅度达433元,上海螺纹钢现货同期下跌210元。期现市场不同步的表现说明,除基本面之外,情绪面的主导因素不容忽视,强预期转为弱预期,普遍的悲观情绪带动市场持续向下。

问:今年钢材五大品种库存持续“走平”,近几年来看都极为罕见,是否会形成“堰塞湖”?

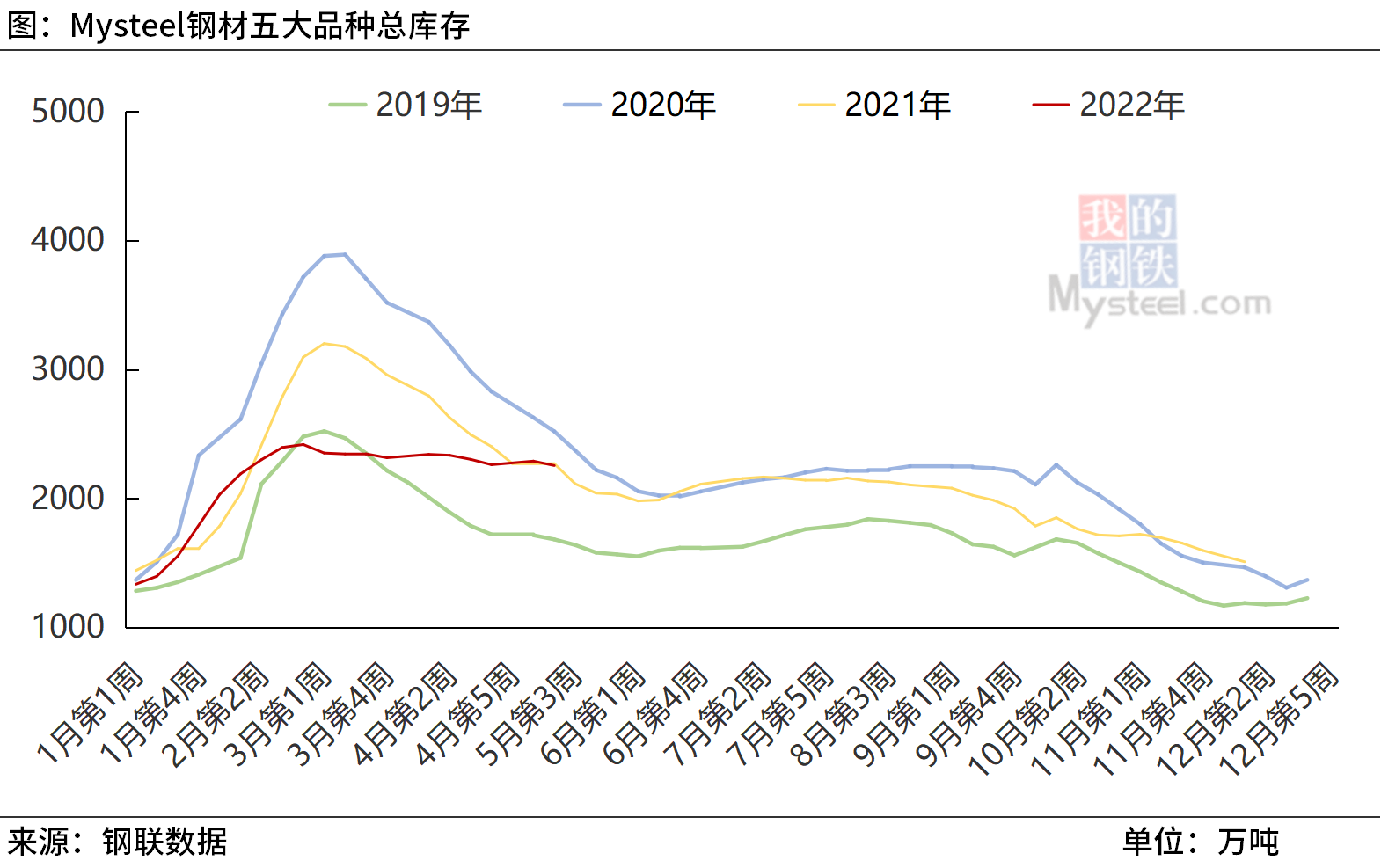

徐向春:库存是反映钢材供需关系的同步指标,二季度历来是库存快速去化的阶段,但是今年一反常态。钢材五大品种库存总库存3月3日见到2417.92万吨的高点,5月12日为2254.74万吨,10周的时间库存仅降163.18万吨,降幅为6.75%,而往年同期库存降幅达30-35%,去化缓慢的主要原因仍是疫情导致的需求停滞。

这种状况即便在受到疫情冲击的2020年也未曾出现过,市场对此忧虑重重,去库姗姗来迟确实增大了市场风险,甚至有人担心形成“堰塞湖”。但另一方面看,虽然去库存缓慢,但绝对水平并不算太高。首先,年内库存的高点创下2018年以来新低,其次,目前的库存水平与去年同期基本持平。从库存结构看,五大品种钢材社会库存尚在可承受范围,钢厂库存相对压力更大一些,上周数据为700.59万吨,同比增22%。

有鉴于此,钢厂已经开始从源头疏解压力。目前已有地区钢厂已经开始主动减产:据钢联调研,云南主流钢厂近日达成共识,在原有20-30%的减产力度基础上继续加大减产力度;华南电弧炉钢厂利润创新低,部分减产;贵州开展安全大检查,叠加钢厂亏损,5月当地部分钢厂继续停产减产,预计其他钢厂也将会采取类似措施来缓解市场压力。钢厂的主动作为,适度压减产量,既可打压高企的原料价格,也能稳定钢材价格、扩大利润空间,改善钢厂经营压力,积极响应国家的压减产量政策,可谓一举多得。

因此,虽然库存压力令市场担忧,但市场风险意识的提高和钢厂的主动作为,将会阻止“堰塞湖”的形成。

问:近期国家发改委要求核实反馈2022年粗钢产量压减考核基数,一季度粗钢产量同比下降2855万吨,年化几乎6100万吨减量,完成无论是传闻的1000万吨还是3000万吨的产量压减任务,是否比较轻松?

徐向春:国家统计局公布,一季度全国粗钢产量同比降10.5%至2.43亿吨,如果用一季度数据外推,完成粗钢压减产量工作在今年变得很轻松。

回顾去年的政策和实际完成情况,会发现一个有趣的现象:去年上半年全国粗钢产量为5.6亿吨,同比增长11.8%,当时市场认为粗钢产量压减几乎是“不可能的任务”,但是下半年房地产逐步收紧为政策执行提供了有利条件,钢材需求前高后低,才顺利超额完成了当年目标。

推演今年的粗钢产量变化,或许与去年的表现截然相反:尽管上半年产量预计同比下降,但是下半年仍存在不小的增长空间。因近期召开的中央财经委员会第十一次会议和中央政治局会议进一步确认了基建将成为今年稳增长的主线,并发出了房地产政策进一步松绑的明确信号,另外,5月15日,央行、银保监会联合发文,将首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率(LPR)减20个基点。在疫情得到控制之后,基建发力、地产边际回暖,将对钢材需求起到显著的拉动作用,全年钢材需求将呈现前低后高态势。

因此,完成今年粗钢产量压减恐怕并不是靠“躺平”就能完成,下半年也是需要“跳一跳”才能够得着目标。

问:近期,铁矿石、双焦价格大幅回落,市场存在“成本坍塌”的声音,您认为来自成本端的支撑是否会进一步消退?

徐向春:今年以来,铁矿石、双焦期货价格大致呈现“倒V字”型,第一阶段受到俄乌冲突、全球供应链紧张,大宗商品上涨带动,铁矿石、焦炭价格均创下年内新高;第二阶段则在疫情冲击钢需、美联储加息落地、粗钢产量压减、相关部门重申保价稳供要求等多重影响下,自高点大幅回落。

对于这种下跌,与其说“成本坍塌”,更不如说是前期资金炒作热情“熄火”。价格的适度回落也将有助于优化产业利润分配,缓解生产企业不断上涨的成本压力。

那么原料是否会继续大幅下挫?我们认为这种可能性比较小,随着钢市需求重新归位,下跌的空间已经逐步缩小。

问:尽管目前华东疫情得到了控制,市场还有一层潜忧,即使疫情得到控制,但是南方高温雨季来临,又会对市场产生比较大的压力。怎么看待即将到来的淡季市场?

徐向春:的确,南方高温雨季来临,对工地施工造成困难,需求环比二季度转弱。但季节性仅是影响市场的一个因素,市场还受供应、经济运行、资金、情绪等诸多因素影响,不能简单地认为淡季一定下跌,旺季一定上涨。

从最近十年的市场表现来看,Myspic螺纹钢月度绝对价格指数在六月份价格3次上涨,7次下跌;七月份7次上涨,3次下跌。三季度的价格表现,往往具有“淡季不淡”的戏剧性效果。尤其对今年而言,疫情得到控制后,钢材需求会有一个集中释放,这将更为“淡季不淡”增添的一抹亮丽色彩。

问:疫情对经济和钢材市场的冲击是超预期的。随着疫情的持续,市场悲观情绪蔓延。您如何看待未来钢材市场走向?

徐向春:首先对我国疫情形势和防控要有正确认识。奥密克戎变异株传播速度快、隐匿传播性强,对疫情防控是巨大挑战、严峻考验,对经济和钢材市场的影响超出预期。中央政治局常委会会议强调,疫情要防住、经济要稳住、发展要安全。要高效统筹疫情防控和经济社会发展,坚定不移坚持人民至上、生命至上,坚持外防输入、内防反弹,坚持动态清零。

我们认为,坚持动态清零政策不动摇,对中国是最优的选项。尽快控制住疫情的蔓延,经济及钢市受到的影响才能降到最低。上海要求本月中旬实现社会面清零目标,华东疫情接近尾声,相关部门全力疏通物流堵点,各地复工复产持续推进,阶段性影响告一段落。北京各级政府防控政策和措施坚决果断,目前新增病例徘徊在50例左右,疫情防控处于胶着状态,但是规模性传播的风险大幅度降低。可以乐观预期,坚持目前防控政策,北京疫情将得以有效控制。可以预料,上海、北京疫情防控一旦取得胜利,将意味着中国疫情防控形势得到根本性扭转,这将为经济复苏打下坚实基础。

在当前困难的时候,我们更要看到积极因素。疫情对经济和钢材市场的冲击是阶段性的、短期的。套用一句大家耳熟能详的官话,我国经济稳中向好、长期向好的基本面没有变,韧性强、潜力大、回旋空间广的基本特点没有变。这也正是钢铁市场的基本面。

从政策应对角度看,经济困难越大,未来政策发力越强。中央提出努力实现全年经济社会发展预期目标,保持经济运行在合理区间。由于疫情影响,上半年GDP增长将大幅回落,有机构预测仅为3.5%,既然上半年欠账太多,那么下半年GDP要达到6%以上,政策一定要发力。面对新情况新问题,中央提出要抓紧谋划增量政策工具,加大相机调控力度,要支持各地从当地实际出发完善房地产政策,促进房地产市场平稳健康发展。基建走上快车道是确定性的,而房地产政策的进一步放松更值得期待,地产最困难的时期正在结束。作为最大的用钢行业,房地产的止跌企稳是对钢铁市场重大利好。钢铁需求呈现前低后高走势,初步预计,今年下半年钢材需求比上半年增长约10%,比去年下半年增长15%。

总之,我们认为,在全年经济发展目标的指引下,疫情得到控制后,稳增长政策加快加码落地见效,经济将明显复苏,钢铁也将搭上顺风车,不畏浮云遮望眼,对钢市未来不悲观。

河南希旺钢铁有限公司是一家大型现代钢铁商贸企业

加微信咨询

扫码分享手机站